Leto 2020 je zaznamovala izjemna makroekonomska negotovost, povezana s pandemijo, ob prehodu v novo leto pa zagotovo omenjena negotovost tudi ostaja. Tako Združene države Amerike kot tudi Evropa se soočata z drugim valom okužb z novim koronavirusom. Zagotovo lahko trdimo, da še nismo opravili z novim virusom, vendar pa smo hkrati tudi optimistični z našimi pričakovanji gospodarske aktivnosti v letu 2021.

Ob ustvarjanju pričakovanj za leto 2021 se moramo zavedati, da so ob koncu letošnjega leta napovedi gospodarske rasti s strani mednarodnih inštitucij zaradi izrednih razmer manj zanesljive kot so sicer. Večja negotovost izhaja v veliki meri iz težko predvidljive časovnice inokulacij z novimi cepivi in posledičnega odpiranja gospodarstev, kar pomeni, da se lahko gospodarska aktivnost v prihodnjem letu precej razlikuje od trenutnih pričakovanj. Kot primer lahko podamo napovedi Mednarodnega denarnega sklada, ki je v svojem tradicionalnem oktobrskem napovedniku, v primerjavi z junijskimi napovedmi, rahlo znižal lastna pričakovanja svetovne gospodarske rasti v letu 2021 na 5,2 %, vendar pa je hkrati zvišal pričakovanja za gospodarsko rast (oziroma krčenje) na manj negativnih -4,4 % v letu 2020. V burnih tednih od oktobrske napovedi smo bili priča številnim dogodkom, ki so ali bodo imeli občuten vpliv na zanesljivost omenjenih napovedi. Dejstvo, da se zahodna gospodarstva ob koncu leta ponovno spopadajo z restriktivnimi ukrepi, bo brez dvoma vplivalo na nivo svetovne gospodarske rasti v letošnjem letu, medtem ko bodo novembrske novice, povezane z visoko učinkovitostjo novih cepiv, ter morebitno udejstvovanje pospešene časovnice inokulacij zagotovo vplivale tudi na svetovno gospodarsko rast v prihodnjem letu.

V okolju znatnih dogodkov in povišane negotovosti so makroekonomske napovedi torej težavne, pa vendarle ob koncu leta obstaja kar nekaj pozitivnih niti, ki nam ob naših makroekonomskih napovedih vlivajo pozitivna pričakovanja tako za okrepitev svetovnih gospodarstev kot tudi za delniške trge. Na račun tranzitorne oziroma eksogene narave trenutne gospodarske krize, posebej v primerjavi s krizo leta 2008/09, in v veliki meri tudi zaradi izjemnih ter sočasnih ukrepov organov monetarnih in fiskalnih politik širom sveta, pričakujemo precejšnjo pozitivno odzivnost gospodarske aktivnosti ob odprtju gospodarstev v drugi polovici prihajajočega leta.

Večja gospodarska odpornost ob drugem valu zapiranj

Upad gospodarske aktivnosti na račun drugega vala okužb je bil sodeč po aktualnih podatkih precej manj akuten od pričakovanj in posebej v primerjavi z marčevskim. Razlogov je več, izpostavljamo pa dejstvo, da so gospodarstva tekom leta postala bolj učinkovita pri delu v okolju restriktivnih ukrepov. Največjo zaslugo za bolj zmeren upad gospodarske aktivnosti pa gre najverjetneje pripisati izjemnemu okrevanju povpraševanja s Kitajske. Če so obeti zahodnih gospodarstev za prvo polovico leta 2021 zaviti v megli negotovosti, pa so gospodarski obeti druge največje ekonomije v enakem obdobju na račun praktične normalizacije tamkajšnjega življenja in obsežnih fiskalnih ukrepov precej bolj jasni. Visoko povpraševanje s Kitajske bo s podporo proizvodni komponenti zahodnih gospodarstev namreč eden pomembnejših pozitivnih dejavnikov v pričetku naslednjega leta.

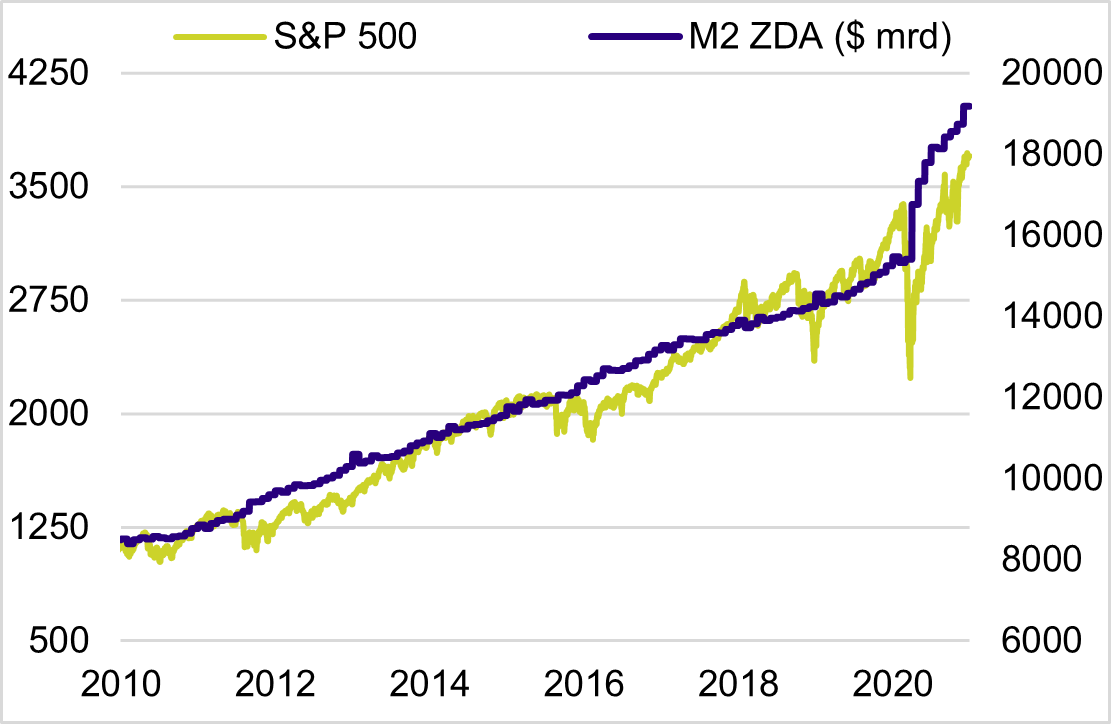

Slika 1: Količina denarja v obtoku M2 in tečaj S&P 500. Vir: Bloomberg

Nadaljnja podpora monetarnih in fiskalnih ukrepov

Tekom leta so se monetarne institucije s svojo voljnostjo finančnega sproščanja izkazale kot zanesljiv in učinkovit partner v boju proti negativnim posledicam koronavirusa. Za pozitivno presenečenje je ob koncu leta 2020 poskrbel ameriški senat, in sicer s sprejemom težko pričakovanega svežnja fiskalnih ukrepov, s čimer se je tako pridružil tudi pozitivnemu napredku glede novih fiskalnih ukrepov v Evropi. V prihajajočem letu pričakujemo nadaljnjo širitev bilanc večine pomembnejših centralnih bank, ki s seboj prinaša tudi pričakovanja visokih nivojev presežne likvidnosti in nizkih obrestnih mer, kar bo skupaj s pričakovanimi fiskalnimi ukrepi poskrbelo za podporo tveganim naložbam ter za krepitev makroekonomskih pričakovanj v negotovih prvih mesecih leta.

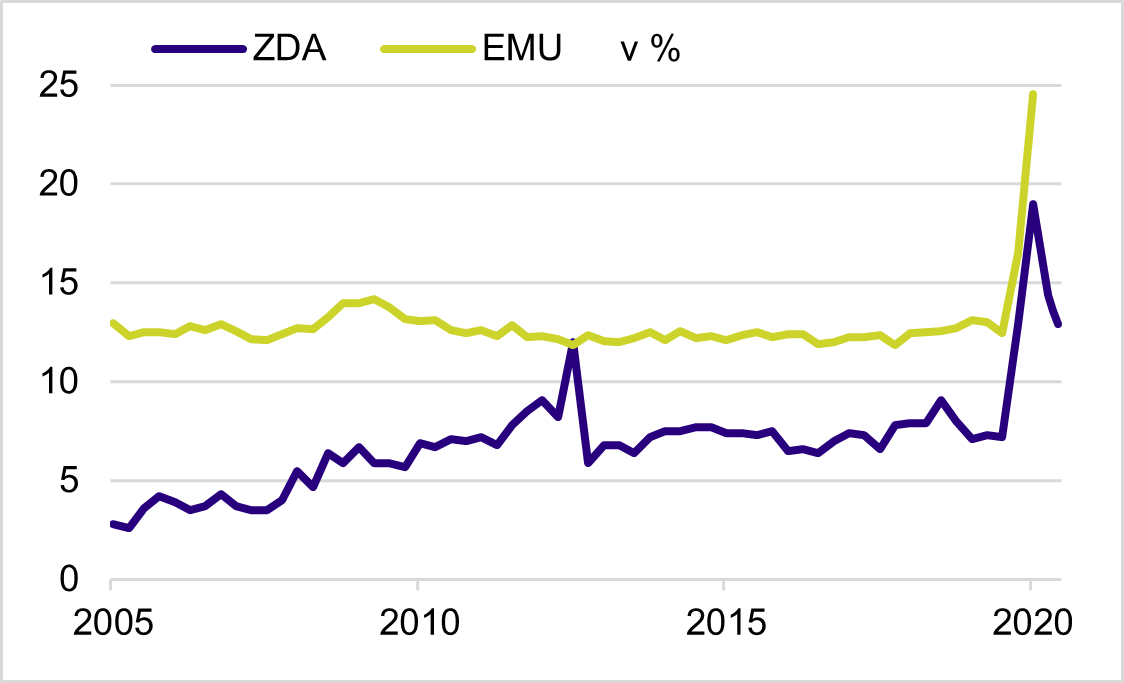

Slika 2: Nivo prihrankov gospodinjstev kot odstotek razpoložljivega prihodka. Vir: Bloomberg

Visoki nivoji prihrankov gospodinjstev

Obsežni restriktivni ukrepi v boju proti koronavirusu in izjemni obseg fiskalne pomoči so prihranke gospodinjstev v razvitih gospodarstvih povzpeli na rekordno visoke nivoje. Ob predpostavki normalizacije razmer v prihodnjem letu pričakujemo, da bodo gospodinjstva izkazala visoko povpraševanje po storitvah in produktih, kar nam dodatno vliva upanje za pozitiven odboj gospodarske aktivnosti v prihajajočem letu. Visoki prihranki gospodinjstev so namreč ena od pomembnejših razlik, ko primerjamo trenutno krizo s preteklimi. V ZDA kljub občutnemu padcu nivoja prihrankov zaradi zapadlosti številnih spodbujevalnih ukrepov v juliju le-ti ostajajo krepko višji, kot so bili v času velike finančne krize.

Pri vstopu na delniške trge vlagateljem kot primarno naložbo svetujemo globalno razpršene delniške naložbe. S odločitvijo za globalno razpršeno naložbo vlagatelj omeji specifična tveganja posameznih regij, hkrati pa se alokacije omenjenih naložbe aktivno prilagajo našim aktualnim geografskim priporočilom.

Vir: Bloomberg

Še vedno smo pristaši evropskih delnic

Razlogov za naklonjenost delniškim trgom Evrope je danes več. Pričakovana pospešitev svetovne gospodarske aktivnost v prihajajočem letu govori v prid procikličnim industrijam, ki so nadpovprečno zastopane v panožni strukturi evropskih delniških trgov. Pričakovanja rastočega povpraševanje s Kitajske bodo najverjetneje še naprej ena od ključnih makroekonomskih smernic v prvi polovici leta, kar pa je le dodaten pozitiven dejavnik za predelovalne industrije tako razvite kot tudi vzhodne Evrope. V trenutnih časih, ko se številni udeleženci trgov osredotočajo na visoka vrednotenja delniških trgov, pa v prid evropskim trgom delujejo tudi relativno zmerna vrednotenja, posebej v južni Evropi. Hkrati pa tudi ne gre pozabiti še na redko omenjeno svetlo stran izida ameriških predsedniških volitev, saj so bile ob izvolitvi novega ameriškega predsednika Evropi v prihodnjem letu najverjetneje prizanesene skoraj zagotove dodatne carine na izvozne izdelke v ZDA.

Ob pričakovanju pospešitve svetovne gospodarske aktivnosti v prihodnjem letu in v povezavi s predvidenim visokim obsegom monetarnih in fiskalnih spodbujevalnih ukrepov pa marsikateri udeleženec finančnih trgov že napoveduje vrnitev inflacijskih pritiskov in posledično krepitev pričakovanj glede dinamike rasti okolja obrestnih mer, kar bi ob uresničitvi bila voda na mlin evropskim delniškim trgom, kjer prevladujejo družbe iz zrelih panog. Višje obrestne mere namreč negativno vplivajo na vrednotenja časovno bolj oddaljenih denarnih tokov, ki so temeljna lastnost dinamičnih delniških naložb. S tezo postopne reflacije cenovnih pritiskov se v NLB Skladih načeloma strinjamo, vendar smo ob pogledu na le postopno zniževanje nivojev brezposelnosti, težavno epidemiološko sliko v začetku prihajajočega leta ter gospodarsko aktivnostjo, ki bo predvidimo tekom leta še delovala globoko pod svojim potencialom, skeptični glede časovnice samega poteka rasti pričakovanj dinamike sprememb obrestnih mer v letu 2021. Vendar pa dodajamo, da bi lahko le rahle spremembe v omenjenih pričakovanjih imele znaten pozitiven vpliv na tečaje tako evropskih bank kot tudi delniške predstavnike zrelih panog, kot smo opazili že v novembru leta 2020.

Vir: Bloomberg

Naklonjeni tudi trgom ZDA

Kljub pričakovanju, da bo naslednje leto pozitivno za prociklične družbe, pa še vedno ostajamo pozitivni tudi za ameriške delniške trge, kjer prevladujejo tehnološke družbe.

V prid ameriškim delniškim trgom izpostavljamo izjemno visoke nivoje likvidnosti v prihajajočem letu in pričakovanja, da bo ameriška centralna banka svojo obrestno mero držala pri trenutnemu razponu 0-0,25% še kar nekaj časa, upoštevajoč nekoliko višje inflacijske pritiske v ZDA pa gre tudi poudariti, da so realne obrestne mere v ZDA tudi občutno nižje kot v drugih razvitih trgih Evrope in Japonske. Kot že omenjeno so nivoji prihrankov ameriških gospodinjstev v primerjavi s preteklimi krizami na povišanih nivojih, sveženj fiskalne pomoči pa skupaj z pričakovanji hitrejše dinamike cepljenja proti koronavirusu še dodatno deluje v prid povišani aktivnosti tamkajšnjih potrošnikov po normalizaciji. Navsezadnje velja poudariti, da je potrošnja gospodinjstev tudi primarna gospodarska sila v ZDA. Korporativni dobički v ameriškem gospodarstvu so bili v letu 2020 manj prizadeti kot v drugih razvitih trgih, vendar je kljub omenjenemu v letu 2021 pričakovana njihova občutna rast, tako da si kljub visokim vrednotenjem tamkajšnjih ameriških delniških trgov obetamo tudi nadaljnjo rast delniških tečajev, vendar predvsem iz naslova rasti dobičkov.

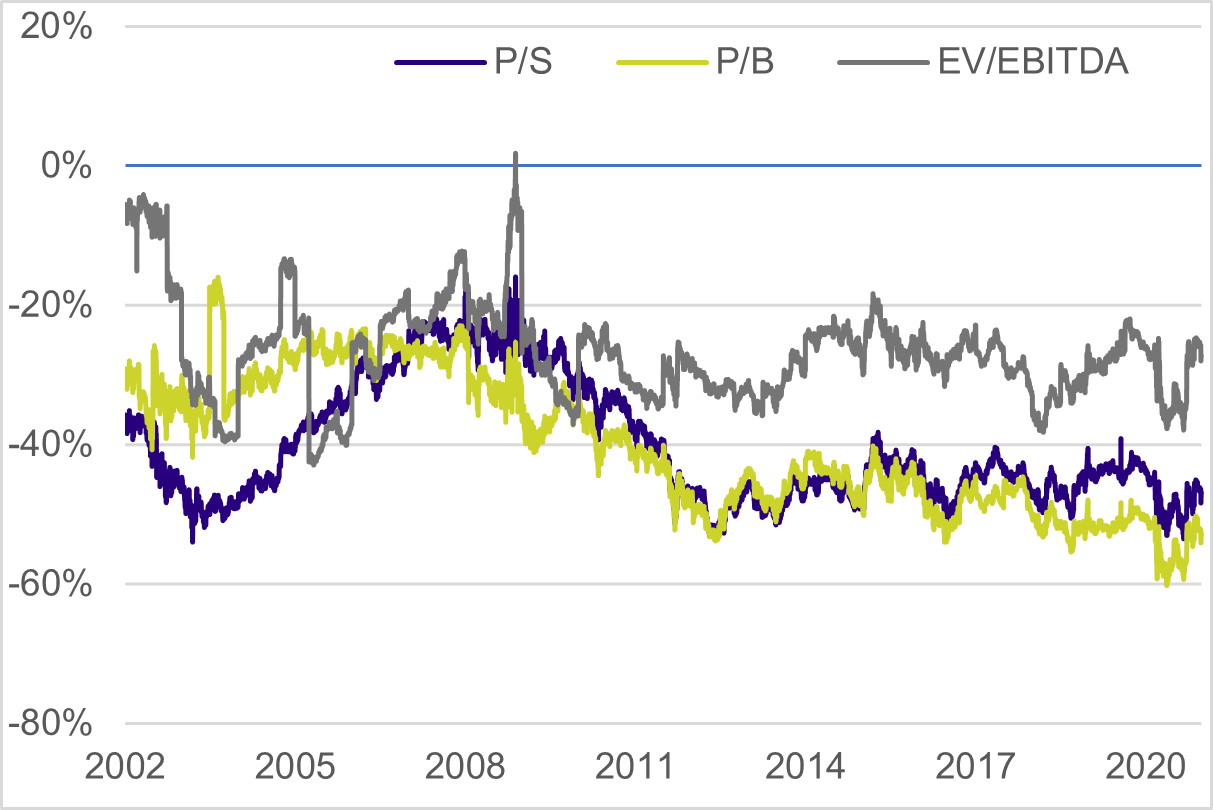

Slika 3: Premium/diskont vrednotenj delniških trgov Evrope napram ZDA. Vir: Bloomberg

Brez tveganj investiranja na delniške trge Severne Amerike seveda ne gre, vlagatelje opozarjamo na povišana vrednotenja, negotovost, povezano z davčnimi reformami ob še neznanem končnem izidu bitke za senat, visoko koncentracijo tehnoloških družb s povišano izpostavljenostjo obrestnim pričakovanjem ter v krajšem roku povišano makroekonomsko negotovost na račun negativne epidemiološke slike v državi.

Vir: Bloomberg

Azija in trgi v razvoju

Ob koncu leta 2020 smo na račun pričakovane nadaljnje pospešitve kitajskega gospodarstva ter relativno ugodne epidemiološko slike nekoliko povišali našo naklonjenost azijski regiji. Rastoče povpraševanje iz Kitajske, tako s strani potrošnika kot na račun nadaljnjega pozitivnega vpliva obsežnih fiskalnih ukrepov bo, na račun visoke povezanosti tamkajšnjih gospodarstev pozitivno vplivalo na regionalne ekonomije tako na razvite kakor tudi na vzhajajoče trge Azije. Primarno tveganje tako za regijo kot tudi za preostali svet pa predstavlja vprašanje, ali se bodo kitajski voditelji na finančne ekscese v državi odzvali z zaostritvijo finančnih razmer v državi.

Vir: Bloomberg

Preostalim trgom v razvoju izkazujemo bolj zmerno naklonjenost, v prid omenjenim trgom delujejo pričakovanja rastočega povpraševanje po surovinah ob predvideni pospešitvi gospodarske aktivnosti ter pričakovana šibkost dolarja v prihajajočem letu, ki bi ob nadaljnji slabitvi še dodatno podprla cene surovin. Na račun relativno omejene rasti delniških tečajev preostalih vzhajajočih trgov napram Azijskim, relativno pro-ciklične strukture delniških trgov in vezanosti na surovine pa lahko trgi Latinske Amerike in Južne Afrike predstavljajo priložnost za vlagatelje, ki so v kontekstu razpršenega portfelja naložb pripravljeni sprejeti dodatno tveganje. Vendar izpostavljamo precejšnje strukturne težave, dodatno, klub temu da smo načeloma naklonjeni tezi nadaljnje šibkosti dolarja v prihajajočem leta, so naša pričakovanja nadaljnje depreciacije v letu 2021 bolj konservativna posebej v primerjavi z precejšnjo depreciacijo valute v letu 2020.

Vir: Bloomberg

Povezava do celotne publikacije:

https://www.nlbskladi.si/uploads/pdf/publikacije/Analitski_pregled/2020/nlb_skladi_analitski_pregled_l_13_st_3_2020_final1.pdf.

Avtor Rok Bertoncel, vodja analiz, NLB Skladi, d.o.o.

Oglasno sporočilo